深度解读:激光切割龙头的高成长性

在自动化设备领域有这样一家公司:TA是国内激光切割有突出贡献的公司,国内市场占有率90%以上,是全球唯一一家能够同时提供激光切割CAD\CAM软件、运动控制、焦距控制和激光切割...

TA是国内激光切割有突出贡献的公司,国内市场占有率90%以上,是全球唯一一家能够同时提供激光切割CAD\CAM软件、运动控制、焦距控制和激光切割头的公司,同时也是国内光纤激光行业的先驱者。

1、公司2007年9月11日于紫竹国家高新技术产业开发区创办成立,是一家高新技术的非公有制企业,公司所在地毗邻上海交通大学和华东师范大学,创办之初获得了上海市大学生创业基金及闵行区科委扶持。

2、公司主要是做激光加工自动化领域的产品研制及系统销售,主攻激光加工技术及相关理论科学的研发,在计算机图形学、运动控制及机器视觉核心算法和激光加工工艺等方面拥有自主研发能力,同时也是国内光纤激光行业的先驱者。

3、公司先后自主研发CypCut激光切割控制软件、HypCut超高功率激光切割控制软件,CypTube方管切割控制软件、FSCUT1000/2000/3000/4000/5000/6000/8000系列激光切割控制管理系统、高精度视觉定位系统及集成数控系统等产品。

4、公司是全球唯一一家能够同时提供激光切割CAD\CAM软件、运动控制、焦距控制和激光切割头的公司,连德国和美国的竞争对手都愿意跟公司合作,公司的产品全部自主研发,包括软硬件和关键传感器。在2017年的上海慕尼黑电子展上,公司同时展出了机器视觉、实时以太网总线、自动套料系统、高功率切割系统和全闭环控制管理系统,在业界引领潮流。

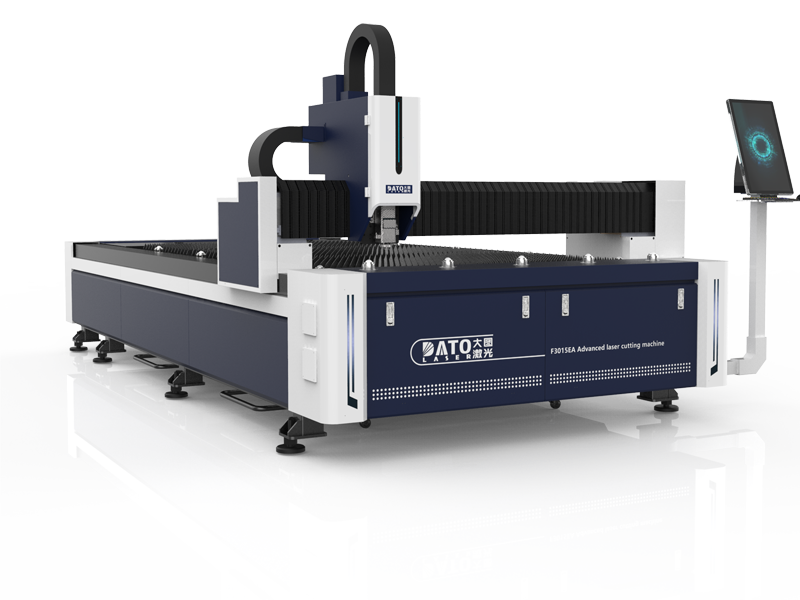

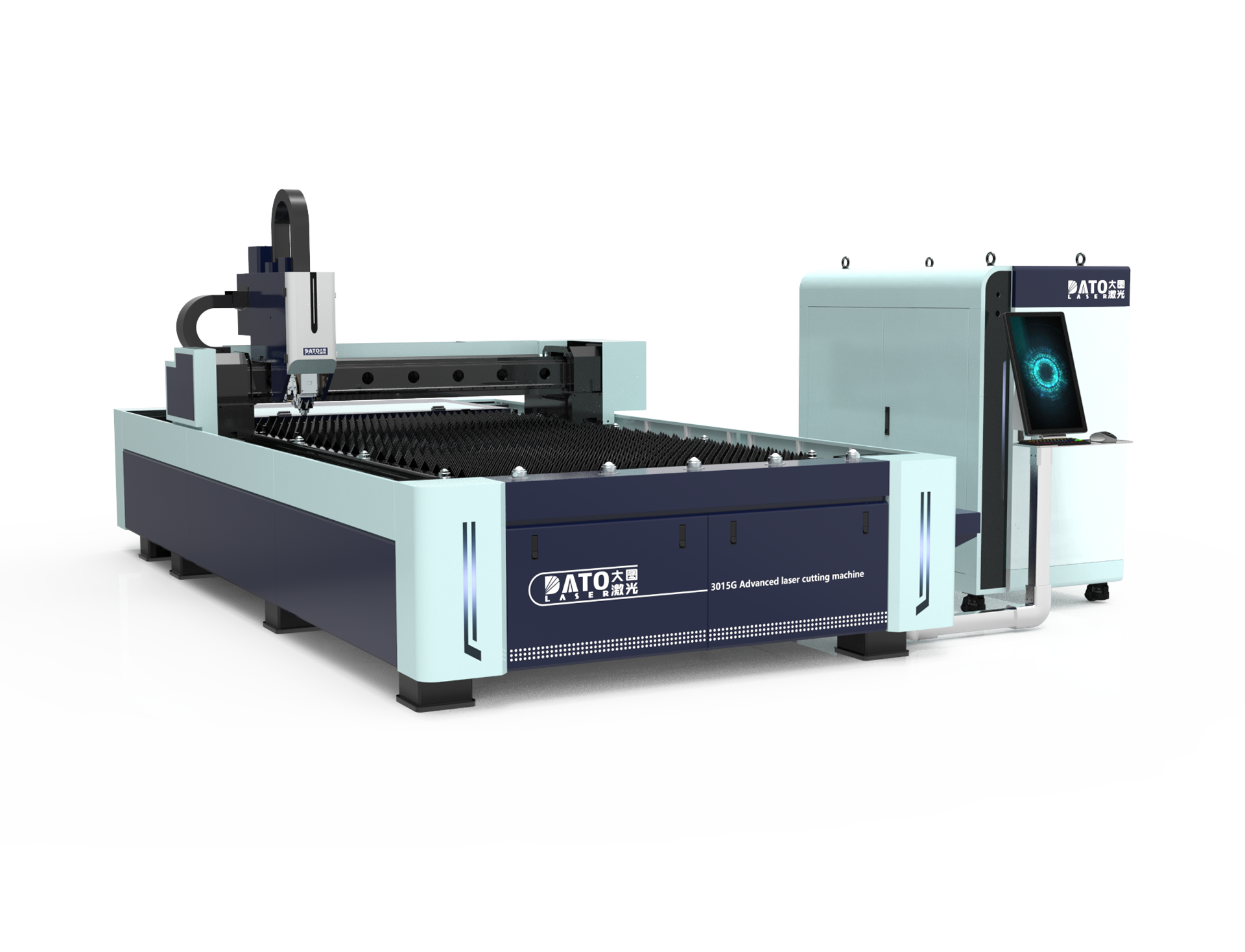

5、公司的主营业务是激光切割控制管理系统的研发、生产和销售,上海市“专精特新”企业。基本的产品包括随动控制管理系统、板卡控制管理系统、总线控制系统和其他相关配套产品。2019年公司国内中低功率市场占有率维持领先。高功率激光切割控制管理系统领域虽然目前仍由国外厂商占据优势,但公司高功率产品的技术指标和使用性能为国内领先水平,仍保持国内第一高功率激光切割控制管理系统厂商的市场地位。

6、公司在国内市场占有率90%以上,国内主要客户群:大族激光、迪能、苏州领创、宏山、武汉天琪、高能激光、楚天激光、团结普瑞玛、光大激光、庆源激光、锐达激光、迅镭激光等,截止目前拥有国内外150多家客户。

2、总线系统:管材切割总线系统、精密激光加工总线系统、高功率总线、调高器:

实现营收9.13亿元,同比增长60.02%;归母净利润5.50亿元,同比增长48.46%;扣非后净利润5.44亿元,同比增长78.77%。

2021年公司随动系统、板卡系统、总线%,高功率市场总线系统进一步加快进口替代的步伐,国产化率持续提升,公司产品技术指标与使用性能等方面均实现新突破,仍就保持国内第一高功率激光切割控制管理系统厂商的市场地位。

中长期来看,中低功率切割控制管理系统渗透率持续提升,高功率市场快速放量,进口替代加快,超快激光市场逐步打开,公司激光切割控制管理系统中长期有望保持较快增速。

2021年公司随动系统、板卡系统、总线/0.67/0.29pct,在去年原材料涨价情况下毛利率仍有提升,表明行业仍就保持较高的进入壁垒。

3、今年一季度,国内制造业及激光切割行业整体承压,且公司位于上海,3月份疫情管控升级,公司订单确认节奏在某些特定的程度上受到了物流受阻的影响,再进一步叠加公司切割控制管理系统尤其是中低功率系统市占率较高,更容易受整体景气度影响。

4、展望2022全年,预计公司切割系统业务增速放缓:(1)2022年制造业整体景气度承压;(2)中低功率激光切割市场饱和度日渐提升,预计设备商进入出清阶段,小型设备商压力更大;(3)行业竞争加剧。但在高功率系统方面,公司有望复刻此前在中低功率的发展模式,另外智能切割头业务、智能焊接系统等有望打开公司中长期成长天花板。

公司十余年来不断保持产品竞争力,在业内积累了良好的品牌声誉,具有非常明显的先发优势。中低功率方面,公司国内市场占有率稳居第一;高功率方面,公司正加快进口替代的步伐、国内市占率持续提升。伴随着我国激光切割产业的发展,公司实现了较快的成长,2016-21年公司收入/归母净利润复合增速为49.5%/48.9%。

国产光纤激光器技术慢慢的提升使得激光切割设备成本大幅度降低,从而带动激光切割不断向下游工业加工领域渗透;并且下游对高功率、超高功率机型的需求量出现明显增加。

公司已形成了能够覆盖激光切割全流程的技术链,技术体系的完整性全球领先。工控领域底层技术具备通用性,公司有望凭借扎实的底层技术,在下游工业应用场景领域可不断复制。

从节奏上看,智能切割头业务率先贡献新的增量。2021年公司2款智能切割头推向市场,控制管理系统+智能硬件的产品组合策略受到市场高度认可,实现收入0.8亿元、同比+647%;预计2022-2024年公司智能切割头销量增速分别为175%/83%/50%。随公司技术和产品体系逐步完善,未来公司焊接机器人、高端驱控一体化、超快等新业务有望逐渐放量,打开公司成长天花板。

1、预计2025年我国激光控制管理系统市场空间约38亿元、4年复合增速约20%;其中,高功率系统达27亿元,中低功率系统达11亿元。目前我国中低功率系统领域国产厂商已经基本实现了进口替代;但高功率领域国际厂商仍占据主流地位,主要有德国倍福、德国PA、西门子等。

2、根据增量和存量替换的市场规模预测,未来高功率激光切割头的市场需求数有望达到8.7万套。公司定增扩产,规划产品结构实现对次高功率、高功率、超高功率及三维激光切割设备的全覆盖,设计总产能1.48万套。以切割头总体市场规模来看,尚有充足的市场需求以供公司覆盖。硬件业务的切入将对公司毛利率产生某些特定的程度的影响。

3、以工控为基横向布局扩展业务边界。公司再次以“智能”切入新赛道,融合工控领域的五大核心技术,适应焊接控制管理系统的开发,以创新技术弥补传统示教机器人在建筑工程应用的不足,抢占钢结构加工智能焊接的蓝海市场。

公司主要是做激光加工自动化领域的产品研制及系统销售,在计算机图形学、运动控制及机器视觉核心算法和激光加工工艺等方面拥有自主研发能力,未来成长空间较为广阔。考虑到激光行业在切割领域渗透率提升空间以及行业高功率趋势下带来运控系统价值量的提升,横向布局焊接机器人运控系统值得期待,公司作为运控系统龙头中长期受益明确,下半年行业在低基数以及环比需求改善下业绩有望提速。

① 凡本网未注明其他出处的作品,版权均属于激光制造网,未经本网授权不得转载、摘编或利用其它方式使用。获本网授权使用作品的,应在授权范围内使 用,并标注明确来源:激光制造网”。违反上述声明者,本网将追究其相关责任。

② 凡本网注明其他来源的作品及图片,均转载自其它媒体,转载目的是传递更加多信息,并不代表本媒赞同其观点和对其真实性负责,版权属于原本的作者所有,如有侵权请联系我们删除。

③ 任何单位或个人觉得本网内容可能涉嫌侵犯其合法权益,请及时向本网提出书面权利通知,并提供身份证明、权属证明、具体链接(URL)及详细侵权情况证明。本网在收到上述法律文件后,将会依法尽快移除相关涉嫌侵权的内容。